os fatores mais relevantes em um investimento para a

aposentadoria, somente um o investidor arbitra sozinho: o tempo. Quando começar

a poupança é uma decisão só dele. Não exige negociação com ninguém nem estudos

demorados sobre o risco de uma aplicação.

Para isso, há, naturalmente, um embate interno. Aproveitar o que

o dinheiro proporciona hoje ou no futuro bem distante? Para Gustavo Cerbasi,

especialista em investimentos e educação financeira, é preciso aproveitar

agora, sim. Nada de cortar as pequenas indulgências do dia a dia. Ele argumenta

que não há nada mais desmotivador do que abdicar do cinema uma vez por mês, da

manicure ou do chope na sexta-feira por um tempo quase indefinido. Se a ordem é

economizar, melhor trocar a compra de um bem caro, de serviços e produtos

supérfluos que não sacrifiquem por tanto tempo a qualidade de vida.

A questão é: quando começar a separar o dinheiro para a

aposentadoria? Para Cerbasi, o início tem data certa. É o dia do pagamento do

primeiro salário. A recomendação – que em si já parece um sacrifício – ganharia

o aval de muitos aposentados. O melhor conselho financeiro que eles receberam

na vida foi “comece a poupar jovem”. Segundo o relatório de 2013 da pesquisa “O

Futuro da Aposentadoria”, realizada em 15 países pelo banco HSBC, o “comece

cedo” foi apontado por 63% dos participantes que já chegaram lá. O segundo

conselho mais citado é “não gaste aquilo que você não tem” (59%).

Para driblar a inércia, o executivo do mercado financeiro

Marcelo Marques Pacheco inverteu a lógica sobre gastar e poupar assim que

começou a trabalhar, aos 14 anos. “Meu ponto de vista sempre foi gastar o que

sobra do salário”, afirma Pacheco, gerente-executivo de fundos multimercado e

off shore da BBDTVM. Geralmente, as pessoas fazem o contrário. Honram todos os

compromissos e compras que já realizaram e, depois, o que sobrar, se sobrar,

segue para a poupança.

Entre os outros fatores que fazem muita diferença na poupança, a

rentabilidade é a que mais chama atenção. Mas, ao contrário do “quando

começar”, o retorno é o fator mais complexo de se determinar. Mesmo numa

aplicação de renda fixa, uma excelente taxa de retorno contratada com um agente

emissor pode se tornar pífia se a referência de mercado mudar – com o Banco

Central, por exemplo, alterando a meta da taxa Selic.

No caso dos custos das aplicações financeiras, o investidor

também tem certo arbítrio. Muitas empresas de previdência, por exemplo, já não

cobram mais o carregamento no momento da aplicação e, sim, na saída dos

recursos em prazos de cinco anos, por exemplo. Mesmo havendo margem para

negociação, os custos dos fundos de investimento e previdência, como também da

compra de ações, derivativos, títulos públicos ou papéis privados, exigem que o

investidor convença o agente financeiro a reduzir as cobranças. Sozinho mesmo,

ele consegue determinar somente o tempo de poupança.

1- Comece cedo

A socióloga Vera Izuno sabe que começou tarde a poupar para a

aposentadoria. Tinha 40 anos quando iniciou um investimento de longo prazo, um

plano de previdência privada.

Além de tardio, o passo dado por Vera não foi com as próprias

pernas. Ela ganhou o plano de presente de aniversário do marido. “Na hora,

achei engraçado. Minhas amigas não entenderam. Presente é para usar na hora,

não é?”, conta, lembrando a surpresa que teve. “Depois, percebi que foi um

presentão”, afirma Vera, hoje com 55 anos.

Para complementar os aportes feitos pelo marido, Vera passou a

fazer as próprias contribuições. Assim que recebe o seu salário, como

funcionária da Confederação Nacional dos Metalúrgicos, separa um valor e o

aplica. Diz que, se o dinheiro cai na conta, ela gasta. “Começar aos 40 é

tarde. Mas a verdade é que nunca me passou pela cabeça [poupar para

complementar o benefício do INSS]”, diz.

Vera aprendeu com o próprio erro. Não podia voltar no tempo e

começar a poupar mais cedo, mas podia evitar que a história se repetisse com as

filhas Julia, 28 anos, e Luisa, 24. Há oito anos, fez um plano de previdência

para as duas, mas ainda não passou os recursos para elas para evitar que gastem

as reservas em algum “aperto” e se esqueçam do futuro. A socióloga diz que as

duas entenderam o objetivo do investimento. Ela cogitaria conversar com as

filhas sobre o uso antecipado dos recursos apenas em casos específicos, como a

compra da casa própria.

Um exercício feito por Marcelo Marques Pacheco, gerente

executivo de fundos multimercado e off shore da BBDTVM, mostra o impacto do

tempo nas contas de quem deseja se aposentar com 65 anos. Na hipótese, Pacheco

considerou um retorno real de 4% ao ano. Os números demonstram que poupar por

mais tempo faz uma diferença enorme. Como mostra o infográfico, quem economizar

R$ 100 por mês desde os sete anos, terá acumulado um patrimônio de R$ 266,5

mil. Mesmo que aumente a economia mensal para R$ 500, o investidor que começar

a poupar com 45 anos não vai chegar nem perto desse montante. Com 65 anos, ele

terá acumulado R$ 182 mil.

.jpg)

O exercício levanta uma questão. Quando é tarde demais? Em algum

momento é melhor desistir de começar a poupar, visto que o sacrifício vai

render pouco? “Nunca é tarde demais. Qualquer poupança é melhor que nenhuma”,

afirma Pacheco. O consultor financeiro pessoal Rogério Olegário do Carmo,

coautor do livro “Família, Afeto e Finança”, que escreveu com a mulher, a

psicóloga Angélica Rodrigues Santos, também garante que nunca é tarde. Ele

lembra que um cliente começou a pensar sobre a aposentadoria com 55 anos. No

caso dele, a opção foi planejar as economias periódicas e também continuar

trabalhando até os 75 anos. Segundo Carmo, o plano vale a pena mesmo sendo

tardio. Ele afirma que as pessoas têm de lembrar que vivem mais tempo hoje.

Muitos vão viver mais do que seus pais. Segundo a referência do mercado

segurador brasileiro, a expectativa de vida dos homens adultos é de 86,4 anos.

As mulheres chegam, em média, aos 89,7 anos, pela tábua atuarial BR-EMS de

2010.

Pacheco e Olegário lembram que o tempo é implacável. Quanto

menos falta para o momento desejado de se aposentar, mais é necessário poupar.

Ou menos ele poderá gastar no futuro. A diminuição do padrão de vida é uma

possibilidade relevante e que não pode ser descartada. Quem pensa que, ao se

aposentar, vai gastar naturalmente menos, pode estar bem enganado.

2- Prepare-se fisicamente

Melhor tarde do que muito tarde. Os especialistas no estudo do

envelhecimento garantem que, assim como nos cuidados com os recursos

financeiros, é melhor algum cuidado com a saúde e aptidão físicas do que

nenhum.

Alexandre Kalache, presidente do Centro Internacional de

Longevidade, afirma que os ganhos podem não ser tão grandes ou chegar tão

rapidamente se o sedentário abandona velhos hábitos com 50 anos de idade. Mas,

se a magnitude dos ganhos é uma incógnita, o surgimento de benefícios não é.

Eles vão aparecer, garante Kalache. “Nesse caso, não existe o ‘tarde demais’.

Se fuma, pare de fumar. Se nunca comeu legumes, prefira uma dieta colorida [com

frutas, verduras, legumes] e evite a dieta branca [açúcar, farináceos,

gordura]”, afirma Kalache.

Os ganhos menores em termos de potência muscular, capacidade

cardiorrespiratória, ventilatória, flexibilidade e agilidade se devem pela lei

da natureza. Depois de atingir o seu ápice de desenvolvimento, entre os 25 e 30

anos, o organismo começa um processo lento de deterioração. A partir dos 40

anos, o número de fibras musculares passa a diminuir até 1,2% por ano. A força

muscular nos membros superiores cai em torno de 0,6%. Nas pernas, a perda da

força pode chegar a até 1,4% por ano.

O problema dessa perda suave e gradual é que ela é cumulativa.

Ou seja, a cada dez anos, o corpo pode perder até 12% de fibras musculares. Em

uma década, a força nas pernas pode ficar até 14% menor. Por isso, é comum os

idosos terem dificuldade de subir escadas, entrar em um ônibus ou até mesmo

levantar-se de um sofá baixo.

A boa notícia nesse quadro pouco animador é que estamos melhores

do que nossos antepassados. Kalache, que foi coordenador do programa de envelhecimento

da Organização Mundial da Saúde (OMS), afirma que a mudança da terceira para a

quarta idade acontecia por volta dos 65 anos. Atualmente, essa mudança ocorre

entre os 75 e 80 anos.

A melhora ajuda a corromper um quadro promovido pelo

sedentarismo em todo o mundo. Segundo dados compilados pelo Centro de Estudos

do Laboratório de Aptidão Física de São Caetano do Sul (Celafiscs), os

sedentários gastam muito mais com atendimento médico, hospitalar e remédios ao

longo de seu envelhecimento.

Nos Estados Unidos, uma pessoa sedentária que vive até os 90 anos gasta

7,5 vezes mais com cuidados médicos e de enfermagem no último ano de vida em

comparação com um sedentário que morre aos 65 anos. No Brasil, os dados mostram

que pacientes fisicamente ativos consomem 25% menos medicamentos, demandam 28%

menos consultas e gastam 45% menos com exames.

Segundo o professor de educação física Timóteo Araújo, do

Celafiscs, o exercício físico básico não tende a tomar muito tempo do

ex-sedentário. Melhor: pode ser parcelado ao longo dos sete dias da semana e

até mesmo ao longo do dia. O mínimo de 150 minutos de atividade aeróbica por

semana para quem tem mais de 60 anos pode ser traduzido em duas caminhadas de

15 minutos por dia, cada uma, de segunda a sexta.

Na semana, Araújo afirma que também é preciso ter duas sessões

de exercícios de flexibilidade, de pelo menos dez minutos cada uma, e de força

muscular. Cada sessão de musculação deve durar entre 25 e 30 minutos e atender

aos membros superiores – ombros e braços –, tronco e membros inferiores – coxas

e panturrilhas. Araújo afirma que os exercícios de equilíbrio duram dez minutos

e podem ser feitos durante atividades do dia a dia, como ao lavar a louça ou em

meio a uma partida de dominó.

Coordenador físico do programa de envelhecimento ativo Senior

Fit do Celafiscs, Araújo afirma que, além do exercício físico, o adulto precisa

se manter em atividade física. Ou seja, nada de ficar na mesma posição por

muito tempo – o ideal é não permanecer parado por mais de 50 minutos. “O tempo

‘sedentário’ tem mais impacto do que o tempo gasto na academia”, diz o

professor.

3- Trace um orçamento futuro realista

Se você ainda duvida de que o seu orçamento como aposentado pode

sair mais caro do que o atual, responda a uma pergunta: quando você gasta mais?

De segunda a sexta, quando está trabalhando, ou no fim de semana, quando

aproveita a vida com quem gosta?

Em mais de uma década trabalhando como consultor financeiro

pessoal, Rogério Olegário do Carmo não conheceu ninguém que gastasse mais

durante a semana. O pior é que, sem controle, o custo de vida pode até

aumentar: “Na aposentadoria, todos os dias serão ‘fim de semana’”, afirma o

coautor do livro “Família, Afeto e Finanças”. Davison Pereira, consultor de

previdência do programa Vida Investe da Fundação Cesp, afirma que o

barateamento do custo de vida é um mito. Até pode ser uma realidade quando o

cidadão se aposenta saudável do emprego, mas também da vida social, das viagens

de lazer e da vida cultural, assumindo uma vida pacata e, possivelmente, sem

plano de saúde privado.

Na faixa dos 60 anos, Pereira concorda, o indivíduo deixa de ter

alguns gastos. Os filhos já devem ter saído da idade escolar e também da fase

de crescimento – que demanda renovação do guarda-roupa a cada 18 meses. O

financiamento habitacional provavelmente já estará quitado. E, exceto se for um

aficionado por automóveis, não precisará trocar de carro a cada dois anos por

modelos mais novos, mais potentes e que fazem de zero a 120 km/h em apenas dez

segundos.

Por outro lado, essa é a hora de você fazer tudo o que sempre

quis e que o expediente nunca permitiu, certo? Agora pode fazer um curso de

cerâmica à tarde. Embarcar num cruzeiro para o Caribe em qualquer data. Visitar

o filho que mora em outra cidade quantas vezes quiser. Mas tudo isso tem um

custo. Assim como jantar fora uma vez por semana, como você faz há mais de uma

década, e passar 15 dias do ano em um hotel na praia.

“É preciso lembrar também que, com 20 anos, você aceitava ficar

em um albergue. Com 50, optava por um hotel conveniente. Com 80, vai querer um

hotel confortável, bem próximo dos pontos turísticos e com uma estrutura

pensada para os idosos”, afirma Gustavo Cerbasi, especialista em educação e

planejamento financeiro.

Cerbasi afirma que o custo do plano de saúde é o mais consciente

para quem planeja a aposentadoria. A maior parte dos outros gastos acaba sendo

negligenciada. O autor de vários “best-sellers” de autoajuda financeira

argumenta que as pessoas precisam assimilar que os hábitos que terão aos 65

anos não serão muito diferentes da rotina aos 50 anos. “É um erro grave achar

que o orçamento vai despencar quando ele parar de trabalhar”, diz.

Também é preciso entender que as economias de uma vida inteira

podem ser reduzidas por um fenômeno chamado demanda reprimida. No primeiro ano

de aposentadoria, Stan Hinden e sua mulher Sara entenderam que era hora de

aproveitar a vida depois de muitos e muitos anos trabalhando arduamente. Depois

de algumas excursões pelo mundo, uma viagem à Rússia e à Escandinávia trouxe os

dois à realidade. O passeio havia custado US$ 15 mil – que os dois jamais

haviam previsto em seu planejamento para a aposentadoria – e criado um buraco

na poupança.

A história dos Hinden poderia parecer apenas uma fatalidade, que

acontece só com quem é muito leigo e não sabe se planejar. Não é bem assim. Por

20 anos, o americano trabalhou como repórter de finanças no jornal “The

Washington Post”. Nos últimos sete anos em redação, escreveu uma seção sobre

aposentadoria, com a qual chegou até ser finalista no Prêmio Pulitzer, o Oscar

do jornalismo americano. O episódio, contado no livro “How to Retire Happy”, é

apenas um entre vários que sugerem que subestimar o ímpeto consumista de um

velhinho é tão prudente quanto gastar o primeiro salário de estagiário em um

quilo de balas.

4 - Conscientize a família

Levou um ano para a aposentada Maria decidir pela venda do

imóvel. A casa era confortável e cheia de boas lembranças. Mas também exigia

muito mais do que ela conseguia fazer em termos de manutenção - e mais do que

ela podia pagar.

Após analisar a situação com sua psicoterapeuta por um ano,

Maria optou pela venda. Alugou um apartamento pequeno no mesmo bairro, para não

perder contato com os vizinhos e amigos de uma vida inteira. Nem todos os filhos

apoiaram a decisão. Para eles, ficar sem o lugar onde foram criados e onde os

seus filhos divertiam-se todo fim de semana era abdicar de um pedaço da memória

afetiva, e também do patrimônio da família.

O caso, que traz um nome fictício, aconteceu de verdade. Não foi

o único e, provavelmente, não será o último dilema envolvendo dinheiro e

família a ser atendido pela psicóloga Angélica Rodrigues Santos em seu

consultório em Brasília. Apesar de o assunto ser pertinente a todas as

famílias, ele ainda é pouco abordado.

“Falar de dinheiro é muito difícil. Ainda é um tabu”, diz

Angélica, coautora do livro “Família, Afeto e Finanças”, escrito com o marido,

o consultor financeiro pessoal Rogério Olegário do Carmo. A psicóloga percebe

que abordar questões relacionadas a dinheiro na família é mais difícil do que

falar de sexo. Haja abundância ou falta de recursos, dificilmente as pessoas se

sentem confortáveis em conversar – mesmo quando o interlocutor é alguém da

família.

Angélica explica que essa resistência pode acontecer por vários

motivos. Se têm pouco dinheiro, as pessoas podem se sentir diminuídas por não

conseguirem um bom salário ou porque não souberam administrar os recursos. Se

têm muito, tendem a sentir medo de sequestro ou de serem alvo de inveja.

Algumas pessoas têm receio de serem abordadas por parentes,

amigos ou mesmo os filhos e de se sentirem obrigadas a dar ou emprestar

dinheiro. Outras usam as finanças como uma ferramenta de poder. Se o filho sabe

quanto o pai ganha, ele tem mais condições de avaliar se pode insistir para

ganhar um carro de presente e persuadi-lo com um bom argumento.

A psicóloga explica que a complexidade na questão do dinheiro é

porque o tema esbarra em uma série de valores: generosidade, autoafirmação,

compensação, responsabilidades, culpa. Ao vender a casa, Maria retirou dos

filhos a oportunidade de ter onde levar os seus filhos, sem custos, no fim de

semana. “Muitos avós se sentem responsáveis pelos netos. Mas não pode ser

assim. A responsabilidade é dos pais”, diz Angélica. Ela afirma que o idoso

comete um equívoco ao não pensar nas suas necessidades e planos e priorizar o

que os filhos ou netos demandam. O primeiro passo para tratar de um assunto tão

difícil e evitar situações como a vivida por Maria é, segundo Angélica, construir

uma intimidade emocional. Ou seja, nutrir uma relação pautada pela confiança e

pela capacidade de as pessoas revelarem uns aos outros suas crenças e

preocupações.

O segundo passo é buscar o que Angélica chama de intimidade

financeira. “Só falar sobre as questões externas à família, como as notícias, o

vizinho, o trabalho, não vai ajudar a criar essa intimidade”, afirma. No livro,

Angélica escreve que a dificuldade de esclarecer para o cônjuge suas metas e

situação financeira ou mesmo de admitir as compras no shopping contaminam a

relação e acabam afetando a convivência e os filhos. Se não há abertura para

falar sobre isso, como resolver racionalmente a situação financeira na

aposentadoria? Enfrentar a queda no padrão de vida depois de décadas de muito

trabalho não tende a ser fácil em uma família que não construiu essa intimidade

financeira. O assunto, diz Angélica, pode ser tratado mesmo com os filhos

pequenos. A construção dessa relação saudável com o dinheiro pode começar pelo

exemplo da importância de guardar. Esse conceito passa por economizar dinheiro

para a aposentadoria, poupar para uma viagem em família, não desperdiçar

comida, guardar os brinquedos em ordem para a brincadeira do dia seguinte. A

dificuldade é que a construção desse patrimônio emocional toma tempo. Por isso,

melhor começar cedo.

5- Cuidado com os custos

Quem opta por um plano de previdência precisa estar mais atento

aos custos do produto do que aqueles que escolheram os fundos de investimento

para poupar para a aposentadoria. Isso porque os Planos Geradores de Benefício

Livre (PGBLs) e Vida Gerador de Benefício Livre (VGBLs) podem cobrar taxas de

carregamento, além das de administração.

O carregamento incide apenas sobre as contribuições ao plano. É

como se a pessoa que aplica R$ 100 em seu plano pagasse um pedágio para a

seguradora sobre esse valor. Em um carregamento de 3%, o investidor aplica R$

100, mas são investidos R$ 97.

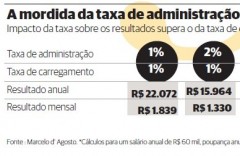

A questão é que o carregamento é muito menos nocivo que a taxa

de administração. Em um exercício hipotético de investimento, o consultor

financeiro Marcelo d’Agosto demonstra claramente essa situação. A renda mensal

de um investidor que paga carregamento de 3% e administração de 1% chegaria a

R$ 1.802 depois de 35 anos de economias. O rendimento de quem paga 3% de

administração e 1% de carregamento não chegaria a pouco mais da metade,

conforme pode ser visto na tabela abaixo (clique

para ver inteira).

O impacto maior da administração ocorre porque a taxa incide

sobre o valor total que já foi investido (principal) e a receita financeira

(rentabilidade) ano após ano. O carregamento, não. É debitado somente a cada

aporte ou resgate. Muitas seguradoras já não cobram o carregamento na entrada

do recurso. Cobram quando ele faz o resgate num prazo curto, normalmente

inferior a cinco anos. Outras companhias permitem que o investidor escolha:

pode optar por um carregamento maior e uma taxa de administração menor, ou o

contrário. Para D’Agosto, essa possibilidade de a pessoa optar por uma taxa ou

outra maior só serve para confundir: “É uma falsa opção. Nesse caso, o melhor é

fazer como com qualquer compra. ‘Atravessar a rua’ e procurar um custo mais

adequado”.

Ao investidor que não tem poder de barganha com a empresa que

escolheu, ou mesmo está sem disposição para pesquisar outros “fornecedores”,

D’Agosto sugere que, em vez de aplicar um valor mensal baixo e suscetível a um

custo alto, o poupador escolha uma aplicação intermediária. Por exemplo,

guardar na caderneta de poupança o aporte mensal que faria em um PGBL ou VGBL e

realizar uma aplicação única no fim do ano. Ou, diante de uma alta taxa de

administração em um fundo DI, pode estudar a compra de títulos públicos no

Tesouro Direto. Se o ganho é baixo e a taxa é alta, D’Agosto ousa dizer que o

melhor é deixar o dinheiro na gaveta de casa. Ali, ele só perde para a inflação

– e não para a dupla formada por inflação e custos do gestor.

6 - Combine as proteções

O autoengano é um companheiro assíduo no planejamento da

aposentadoria. Há quem se considere precavido porque contribui para o plano de

previdência da firma – mesmo que esse aporte seja de R$ 100 por mês. E há quem

acredite que, em caso de morte, sua família estará protegida pelo seguro de

vida coletivo, pago pelo empregador.

No entanto, a contribuição para o plano de previdência,

isoladamente, não garante tranquilidade. Suponha que, pouco tempo depois de

começar a poupar, o titular do plano faleça ou fique inválido. Ele não terá

tido tempo para acumular recursos suficientes para que sua família sobreviva

sem grandes apuros. Por isso, o seguro é importante. E, quando se trata de

seguro, simples perguntas costumam desestruturar a sensação de segurança: você

sabe quanto seus beneficiários vão receber caso morra? É o suficiente para

proteger seus dependentes, até que eles se restabeleçam financeiramente?

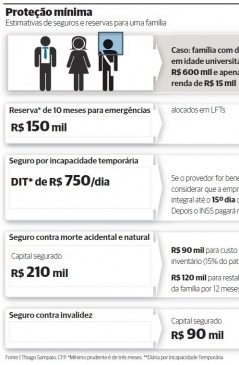

Thiago Sampaio, planejador financeiro pessoal com a certificação

CFP, explica que o valor a ser segurado está condicionado às respostas para as

seguintes perguntas: quem morreu era o único provedor da família? A reserva

emergencial atende o mínimo recomendado de três a quatro meses de orçamento?

A questão é relevante: o mau dimensionamento do seguro de vida pode gerar

a falsa segurança de estar protegido. Ou ser um desperdício. Assegurar um

capital muito alto pode tornar o prêmio (valor pago pelo segurado) inviável.

Márcio Magnaboschi, diretor-executivo de vida e previdência da SulAmérica, diz

que o seguro precisa ser mais alto para quem tem um patrimônio em formação:

“Quem tem os filhos criados e já tem patrimônio [com liquidez] não precisa de

um seguro de vida tão alto”.

Os prêmios do seguro são muitas vezes considerados caros. Isso

ocorre, segundo Sampaio, porque a maioria dos brasileiros tem acesso ao produto

por meio de bancos, que os renovam em prazos curtos. Ou seja, o prêmio é

reajustado por algum índice de inflação ou até mesmo pelo reenquadramento

etário do segurado, em ciclos de dois anos ou até menos. Em um dos bancos

pesquisados por Sampaio, essa reclassificação por idade chega a encarecer em

19,9% o prêmio a cada biênio.

O planejador explica ainda que o consumidor deve optar por um

seguro com coberturas para morte natural e acidental. E destaca que não é

preciso comprar um seguro para o resto da vida. “É importante que o consumidor

saiba definir por quanto tempo precisará do seguro. Quanto menor o tempo, menor

será o valor do prêmio”, afirma.

Mas a proteção da família não deve se resumir ao risco de morte,

considera o planejador: é necessário precaver-se também contra o risco de

invalidez total ou parcial, que incapacita a pessoa para o trabalho. Outra

proteção é a Diária por Incapacidade Temporária (DIT), que paga determinado

valor por dia em que o segurado não tem condições de trabalhar, que complementa

o auxílio-doença pago pelo INSS.

Magnaboschi, da SulAmérica, cita também o plano de previdência

com cobertura de pecúlio ou pensão. “É um produto de previdência com cobertura

de risco para morte e também invalidez”, diz o executivo. O produto é similar

ao seguro de vida dotal, que combina seguro de vida com acumulação de capital.

Nos dois casos – plano de previdência com seguro e seguro dotal –, uma parte do

desembolso vai para uma reserva financeira e outra, para custear o risco. No

seguro dotal, no fim do prazo combinado, o cliente resgata o valor estipulado.

Os dois produtos são interessantes para quem deseja reaver parte dessa poupança

numa determinada data, assim como garantir o custeio de algo no caso de sua

morte. Para quem tem filhos pequenos, pode ser a garantia do pagamento dos

estudos até a faculdade.

7- Prepare-se psicologicamente

Parar de trabalhar pode causar um baque emocional e social na

vida de quem se aposenta. Não foi assim com Newton José Monteiro. O engenheiro

eletricista e administrador, de 51 anos, despediu-se do compromisso

profissional há dois anos e meio, e conta que não sente falta do emprego. Saiu

da ativa como engenheiro, administrador e especialista em segurança do

trabalho, mas não estacionou no sofá.

Depois que se aposentou pelo Instituto Nacional de Seguridade

Social (INSS), em 2010, e pelo fundo de pensão, em abril de 2011, Monteiro pôde

se dedicar a várias atividades que já realizava. Atualmente, administra a

construção de casas em um terreno que comprou em Sorocaba, gerencia o aluguel

de uma sala comercial em Osasco e atua como síndico de um condomínio no litoral

de São Paulo, onde a família tem apartamento. Quando convidado, faz palestras

sobre segurança do trabalho. Também faz exercício físico com regularidade e

mantém contato com os amigos, se não pessoalmente, pelo telefone, WhatsApp ou

Skype. “A transição foi muito tranquila. Acho que, ao longo da vida, consegui

criar as condições financeiras que me dão a tranquilidade de aproveitar agora”,

conta o engenheiro, que tem no orçamento, dividido com sua mulher Claudia, as

despesas de uma família com um filho adolescente e uma menina de quatro anos.

Esta tranquilidade foi construída desde cedo. Quando começou a

trabalhar, aos 15 anos, na antiga Light (hoje AES Eletropaulo), era obrigatória

a adesão ao plano de previdência complementar da empresa. Mesmo quando a

participação se tornou facultativa, Monteiro continuou contribuindo. Começou a

investir em imóveis. Comprou o primeiro com 18 anos e gostou do mercado. De lá

para cá, comprou e vendeu mais de 35. Hoje, tem nove, entre terrenos, salas

comerciais, o apartamento onde reside e o de veraneio.

Levando em consideração as recomendações do especialista

Alexandre Kalache, presidente do Centro Internacional de Longevidade, Monteiro

não negligenciou nenhum dos aspectos essenciais no planejamento da

aposentadoria. Ele descobriu interesses, amadureceu projetos para realizar como

aposentado e mantém contato com uma rede de amigos. “É comum ver as pessoas

perderem a sua identidade quando se aposentam”, afirma Kalache. “Dedicaram toda

energia à carreira e, quando deixam de trabalhar, ficam perdidas.”

O especialista afirma que, da mesma forma que é preciso cuidar

do capital financeiro, as pessoas precisam se manter ativas, cuidar do capital

social, emocional e do conhecimento. Isso significa que, ao longo da vida,

devem acumular habilidades e interesses que vão ajudá-las a descobrir o que

fazer quando houver tempo de sobra. Quem chega à terceira idade, depois de uma

vida inteira de obrigações nem sempre agradáveis, precisa fazer algo de que

gosta. Segundo o médico, o ideal é aplicar a regra de ouro dos investimentos

também nesse aspecto e dedicar-se a mais de um hobby, mais de um projeto. “Não

se deve colocar todos os ovos na mesma cesta”, diz.

Kalache também chama a atenção para a importância de não se

esquecer dos amigos. É muito comum as pessoas perderem contato e pararem de

cultivar as amizades. Ele afirma que, no envelhecimento, é quando mais se

precisa de um círculo social ativo. Do contrário, o idoso pode ficar invisível

para a sociedade e ser lembrado apenas em datas festivas. Nesse aspecto, o tempo

também é implacável. Quanto antes começar, maior a sua fortaleza social.

8- Diversifique as fontes de renda

O aposentado Nelson Ninin fez o que consultores em finanças

pessoais recomendam. Ao longo da vida, diversificou os investimentos. Na

aposentadoria, diversificou as fontes de renda. Antes de pensar em se

aposentar, investiu na criação de gado – atividade que lhe era familiar porque

Ninim se formou como técnico agrícola no curso secundário e o pai lidava com

uma fazenda no interior de São Paulo. Depois, comprou imóveis urbanos, para

contar com uma renda regular e de administração mais fácil do que uma fazenda.

Não deixou de investir em previdência privada. Como presidente

da subsidiária brasileira de uma multinacional japonesa de automação, Ninin

participou da implantação do fundo para os empregados. E, claro, aderiu ao

plano. Apesar de ter se aposentado pelo Instituto Nacional de Seguridade Social

(INSS) e de ter se desligado da companhia no ano passado, Ninin não fez nenhum

resgate. Acha que ainda é cedo. “A gente ainda está novo. Pretendo ficar ainda

algum tempo sem resgatar”, afirma o engenheiro, de 62 anos.

Como Ninin, muitos aposentados já perceberam que é preciso

diversificar as fontes de renda. Segundo o mais recente relatório da pesquisa

“O Futuro da Aposentadoria” realizada em 15 países pelo banco HSBC, os atuais

aposentados têm, em média, três diferentes fontes. A maior proporção dos

proventos ainda vem de pensões e benefícios do governo (46%), quase o dobro das

pensões de fundos empresariais (25%) e quase cinco vezes superior à de planos

individuais (9%).

Para Gustavo Cerbasi, especialista em educação e planejamento

financeiro, o ideal é multiplicar as origens da renda. “Se o investidor tem,

por exemplo, um imóvel de R$ 300 mil para aluguel, seria interessante vender e

comprar três imóveis de R$ 100 mil para alugar”, afirma. Cerbasi defende

“quanto mais fontes melhor” como uma forma de o aposentado não ser surpreendido

com uma remuneração menor do que esperava.

Segundo a pesquisa do HSBC, muitos aposentados se frustraram.

Mais da metade (56%) respondeu que a remuneração caiu em relação ao salário

recebido no último emprego. Apenas 11% afirmaram que ficou maior.

Para evitar essa frustração de expectativas, Cerbasi, assim como

outros especialistas, faz um comentário sobre a “renda vitalícia”. O produto,

vendido pelas seguradoras e que faz parte do plano de previdência aberta, pode

ser interessante para os indivíduos com histórico familiar de grande

longevidade ou para as pessoas de pequena aptidão ou condições de saúde para

administrar investimentos. “Mas quem faz essa opção precisa ter claro que o

rendimento sobre o patrimônio é modesto. Uma pessoa com mais de R$ 1 milhão

consegue dobrar o valor que conseguiria com a renda vitalícia”, afirma.

Nelson Ninin foi além das recomendações de investimento. Aderiu

a um fenômeno que ganha cada vez mais relevância e que é retratado pela

pesquisa do HSBC. Ninin está semiaposentado. Abriu uma empresa de consultoria e

coloca em prática o gosto por fazer negócios e o know-how na área de automação

industrial. Ajuda a comprar e vender sistemas e equipamentos. “Ao longo da

carreira, criei um ‘networking’ grande nessa área, inclusive no exterior,

porque fui presidente de duas entidades internacionais [ao longo da carreira de

13 anos como presidente da Yokogawa no Brasil]”, afirma Ninin.

Segundo o levantamento do HSBC, 48% daqueles que ainda trabalham

já planejam uma semiaposentadoria. Além disso, 29% das pessoas entre 55 e 64

anos já estão semiaposentadas.

Para os participantes da pesquisa, a opção pela

semiaposentadoria tem uma série de motivações. A falta de dinheiro é a

principal. No estudo, 19% afirmaram que trabalhar em tempo parcial antes de

parar totalmente é uma forma de complementar a renda insuficiente. Outros 14%

disseram que precisam quitar dívidas, 7% ainda têm de terminar de pagar o

financiamento da casa onde moram e 6% afirmaram que precisam sustentar

familiares. A pesquisa mostra que, apesar de parecer distante para muitos

trabalhadores, a fase da aposentadoria pode continuar ainda bem próxima dos

apertos financeiros.

9- Diversifique seus investimentos

Não existe nenhuma lei que determine como investir. Mas, se

houvesse uma norma para investir com equilíbrio entre risco e retorno,

certamente seria: diversifique seus recursos. A regra básica de não concentrar

toda poupança em uma só aplicação é quase obrigatória nos livros de finanças

pessoais. Está presente em “Ganhar, Cuidar e Investir”, de Victor Zaremba, em

“Investimentos Inteligentes”, de Gustavo Cerbasi. E no livro “Os Grandes

Investidores”, que esmiúça estratégias de célebres magos das finanças, como

Warren Buffett e George Soros.

No livro “O Primeiro Milhão para Casais”, o autor Pedro Queiroga

Carrilho recomenda que as pessoas invistam em função do dinheiro de que dispõem

e como pretendem usá-lo, do tempo que dedicam a estudar e a operar as

aplicações e do conhecimento a respeito do tema. “Se não têm muito dinheiro,

tempo ou conhecimento, deverão optar pelos produtos de investimento de baixo

risco, como depósitos a prazo [CDBs], planos de aposentadoria [PGBL e VGBL] ou

títulos públicos”, afirma o especialista.

Quem opta por produtos para leigos deve procurar bem. Os dados

compilados pela consultoria NetQuant mostram que, na média, os fundos de

previdência no Brasil estão muito longe de ser satisfatoriamente rentáveis – e

não só neste ano, que foi excepcionalmente ruim. Nos últimos cinco anos, os

fundos de previdência renda fixa renderam 49,8% e os multimercados, 50,1%,

ambos atrás do rendimento de 59,1% do Certificado de Depósito Interbancário

(CDI) e de 95,4% do índice IMA-B. Isso só para ficar na renda fixa, que é a

aplicação mais popular. Nos fundos que mesclam renda variável, o desempenho foi

pior.

Para quem tem pouco conhecimento e muito medo de perder as

parcas economias, as alternativas podem ser o Tesouro Direto – que oferta

papéis que vencem de 2014 até 2050, e títulos que protegem contra a inflação

(NTN-Bs) – e a compra de títulos de renda fixa isentos de Imposto de Renda

(IR), como as Letras de Crédito Imobiliário (LCIs) e as Letras de Crédito

Agrícola (LCAs). A oferta de ambas vem aumentando, e elas contam com a garantia

de até R$ 250 mil do Fundo Garantidor de Créditos (FGC). Uma alternativa para

quem quer investir em renda variável, mas prefere não ingressar na bolsa de

valores, é apostar em fundos de ações e multimercados (estes últimos podem ou

não investir em ações). Ao contrário dos fundos de previdência privada, os

multimercados têm o IR cobrado antecipadamente: a cada seis meses, há incidência

do chamado come-cotas.

Se a opção para investir para a aposentadoria for um PGBL ou

VGBL, é importante entender características técnicas do contrato. “Decidimos

falar claramente sobre tábua atuarial e juros na conversão do patrimônio porque

são questões que vão impactar a renda do participante no futuro”, afirma

Maristela Gorayb, diretora de previdência e vida resgatável da Mapfre

Previdência. Até o fim deste ano, a Mapfre venderá plano de previdência com uma

tábua atuarial e juros mais altos do que a média. Com a tábua AT-2000 e juros

de 3% ao ano na conversão do total acumulado em renda vitalícia, um cliente com

R$ 1 milhão em reserva vai receber, a partir dos 55 anos, a quantia de R$

4.590,02. Com a tábua BR-EMS 2010 e 0% de juros ao ano, praticados no mercado,

a aposentadoria aos 55 anos seria de R$ 2.802,40.

10 - Evite o excesso de otimismo

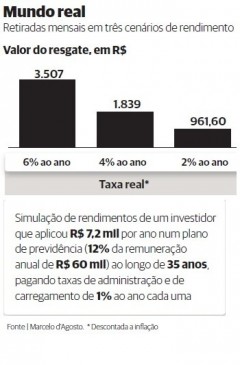

Uma diferença de apenas dois pontos percentuais na rentabilidade média

em um ano inteiro pode fazer um estrago enorme nos investimentos de um

aposentando. Um cálculo feito pelo consultor financeiro Marcelo d’Agosto expõe

essa diferença.

A renda mensal percebida por quem consegue um rendimento de 6%

ao ano, já descontada a inflação, pode chegar a quase R$ 3,5 mil. Quem consegue

um rendimento real de 4% ao ano ficaria com R$ 1,84 mil por mês. E quem tem

seus investimentos rentabilizados por uma taxa real média de 2% ao ano vai embolsar

praticamente a metade disso (confira a simulação no quadro).

Esse retrato cruel sobre o impacto da rentabilidade nas

economias deixa dois recados. O primeiro e mais óbvio é que o investidor

precisa buscar uma combinação de aplicações que ampliem o rendimento médio

real. O segundo sugere: seja cauteloso na simulação do quanto precisa poupar

para construir o patrimônio desejado na aposentadoria.

Simular o resultado das aplicações financeiras com uma taxa

acima daquela disponível no mercado será bem frustrante na hora de usufruir do

patrimônio, e perigoso no curto prazo. Vai induzir o investidor a um esforço de

poupança menor do que ele deveria fazer. “O que mais afeta a aposentadoria de

alguém é a rentabilidade, seja para cima ou para baixo. Se ela for ruim, é

preciso compensar poupando mais e por mais tempo”, afirma D’Agosto.

O consultor salienta que, ao questionar o rendimento projetado

para uma aplicação financeira, a pergunta correta a se fazer é sobre a taxa

real. “A rentabilidade relevante é aquela que fica acima da inflação, o chamado

juro real”, diz D’Agosto.

No mundo dos investimentos, uma taxa de 6% ao ano tornou-se o

multiplicador mágico. “Nos tempos de juros altos, um retorno real de 6% era uma

espécie de ‘default’ [padrão]”, afirma D’Agosto. Entretanto, os especialistas

dizem que já não é mais tão fácil conseguir essa rentabilidade média acima da

inflação. É preciso pesquisar alternativas de investimento – como títulos

isentos de Imposto de Renda – e construir um portfólio diversificado para assegurar

esse valor médio – combinando renda fixa e renda variável.

Para ser cauteloso nas simulações, o investidor que aplica,

principalmente, em fundos de investimento e de previdência deve considerar um

juro real entre 3,5% e 4% ao ano. A avaliação é de Davison Pereira, consultor

de previdência do programa Vida Investe da Fundação Cesp. Em exercícios de

simulação, D’Agosto também prefere uma taxa real nesse patamar. Em outros

cálculos feitos nessa reportagem, usou uma taxa de 4% ao ano.

Pereira, da Fundação Cesp, explica que, no caso dos fundos de

pensão, a taxa precisa atender à meta atuarial dos planos. No caso da fundação,

o valor oscila entre 4,5% e 5,75% mais a inflação medida pelo IGP-DI. “Em razão

disso, as simulações que fazemos levam em consideração uma média dentro desse

intervalo”, afirma Pereira.

Karla Spotorno – jornalista do Valor Econômico, com especialização em

economia

Fonte: revista Valor

Investe